Việc đa dạng hóa danh mục đầu tư và cách quản lý vốn trong lĩnh vực tài chính là vấn đề nhận được rất nhiều sự quan tâm của nhà đầu tư bởi sự quan trọng của nó. Một trong những phương pháp tốt nhất để quản lý vốn chính là công thức Kelly, một trong nhiều kỹ thuật phân bổ có thể được sử dụng để quản lý tiền một cách hiệu quả. Hệ thống này còn được gọi là tiêu chí, hay chiến lược Kelly, hoặc đặt cược Kelly. Cùng đánh giá sàn tìm hiểu rõ hơn về công thức này và ý nghĩa cũng như cách sử dụng chúng ra sao ở bài viết sau đây.

1. Quản lý vốn là gì?

Hiểu một cách đơn giản nhất quản lý vốn chính là việc nhà đầu tư xây dựng kế hoạch chi tiêu vốn hiệu quả trong một hoạt động đầu tư nhất định nào đó.

Để xây dựng được kế hoạch cụ thể, nhà đầu tư phải trả lời hàng loạt các câu hỏi liên quan đến việc phân bổ vốn, chẳng hạn như: Tổng số tiền dự định sẽ sử dụng cho hoạt động đầu tư này là bao nhiêu, Tỷ lệ vốn sử dụng cho các danh mục đầu tư nhỏ là bao nhiêu, Phân bổ lợi nhuận như thế nào? (bao nhiêu % tái đầu tư, % gửi tiết kiệm, % lập quỹ dự phòng?….) cùng với hàng loạt câu hỏi tương tự như thế, phụ thuộc vào từng lĩnh vực cụ thể.

Ví dụ: quản lý vốn trong quá trình đầu tư chứng khoán, nhà đầu tư cần quan tâm đến các vấn đề sau:

- Người chơi dành bao nhiêu tiền nhàn rỗi để đầu tư chứng khoán?

- Giả sử người chơi đầu tư vào 3 danh mục cổ phiếu, số vốn cần bỏ ra cho mỗi danh mục là bao nhiêu?

- Trong danh mục đầu tư gồm 5 chứng khoán con, tỷ lệ vốn của mỗi chứng khoán là bao nhiêu?

- Khi người chơi quyết định bán một cổ phiếu, bạn sẽ bán hết hay giữ lại một cổ phiếu?

- Bán chứng khoán, kiếm lời, bạn tiếp tục mang số tiền đó về đầu tư hay rút về tài khoản? Nếu tái đầu tư thì sẽ sử dụng toàn bộ lợi nhuận hay chỉ trích là bao nhiêu% / lợi nhuận ….. và rất nhiều vấn đề khác xoay quanh vốn.

Tương tự như khi nhà đầu tư tham gia trên các thị trường khác chẳng hạn Forex, tiền điện tử… cũng như vậy. Với rất nhiều những công việc liên quan đến vấn đề quản lý vốn thì Công thức Kelly sẽ là sự lựa chọn tuyệt vời để giúp nhà đầu tư giải quyết các vấn đề quan trọng.

2. Công thức Kelly là gì?

Công thức Kelly hay còn gọi là Tiêu chuẩn Kelly, là một công thức toán học được đặt theo tên của người sáng lập ra nó, ông John Kelly (ngày 26 tháng 12 năm 1923). Khi làm việc tại Phòng thí nghiệm Bell của AT&T, John Kelly đã phát triển một công thức toán học cho công việc của mình, công thức này ban đầu được sinh ra để giải quyết các tín hiệu nhiễu của điện thoại đường dài mà công ty đang gặp phải. Tuy nhiên sau đó được các nhà cái chú ý và bắt đầu với cuộc đua ngựa để tìm ra mức độ tiền để đặt cược cho cuộc đua nhằm thu được lợi nhuận cao nhất.

Công thức này đầu tiên chỉ áp dụng cho sòng bạc và cá cược. Sau đó, nhiều nhà đầu tư sử dụng công thức Kelly để quản lý vốn trên các thị trường tài chính khác nhau, nhằm tìm ra tỷ lệ vốn trên mỗi giao dịch với mục đích tối ưu hóa lợi nhuận trong dài hạn. Một số nhà tài chính đã sử dụng thành công các công thức Kelly như Warren Buffett, Bill Gross… để quản trị vốn trong hoạt động đầu tư của mình.

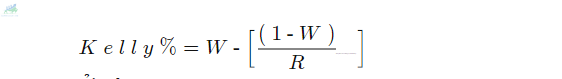

2.1. Công thức Kelly

Trong đó:

- Kelly %: phần trăm vốn đầu tư của người chơi trong một giao dịch

- W: tỷ lệ thắng, xác suất chiến thắng trên tổng số các giao dịch.

- R: tỷ lệ Reward:Risk, tỷ lệ giữa lợi nhuận trung bình trên thua lỗ trung bình trên mỗi giao dịch.

Ví dụ: Trong lịch sử giao dịch của mình, người chơi đã thực hiện tổng cộng 50 lệnh giao dịch, trong đó số lệnh thắng (có lợi nhuận) là 30. Suy ra tỷ lệ win (W) sẽ là 30/50 = 0.6. Trung bình mỗi lệnh thắng thì người chơi thắng được 120 pips và trung bình mỗi lệnh thua bạn thua 75 pips. Vậy thì tỷ lệ R:R lúc này sẽ là 120/75 = 1.6.

Dùng công thức Kelly ở trên, ta sẽ có Kelly % = 0.6 – [ (1 – 0.6) / 1.6 ] = 0.35.

2.2. Cách xác định giá trị của W và R

Để tính toán giá trị của W, người chơi cần xác định tổng số giao dịch của mình trong lịch sử. Nếu bạn là người kinh doanh lâu năm, bạn có thể sử dụng theo chu kỳ như 1 tháng, 3 tháng, 6 tháng hoặc 1 năm … hoặc bạn cũng có thể chọn số lượng lệnh gần nhất như 50 lệnh cuối cùng, hoặc nhiều hơn nếu bạn là một nhà giao dịch lướt sóng. Nếu bạn mới tham gia thị trường, hãy tổng hợp tất cả các giao dịch trong quá khứ của bạn.

Sau khi bạn nhận được tổng số giao dịch, người chơi xác định sẽ có bao nhiêu lợi nhuận, tức là những giao dịch thắng, từ đó tính giá trị của W.

Với giá trị R, người chơi cũng dễ dàng tính toán tỷ lệ này bằng cách cộng tất cả số pips thắng (hoặc số tiền lãi) và sau đó chia tổng số giao dịch thắng, cộng với tất cả số pips bị mất (hoặc số tiền thua lỗ) và sau đó chia tổng số giao dịch thua lỗ, sau đó chia hai mức trung bình đó với nhau để cho kết quả của R.

Những nhà đầu tư đã có một hệ thống giao dịch ổn định, tỷ lệ giữa Chốt lời: Cắt lỗ thường là tỷ lệ cố định và khi chiến lược giao dịch thỏa mãn tỷ lệ đó, họ vào lệnh. Với những nhà đầu tư đó, họ cũng có thể sử dụng chốt lời: cắt lỗ như giá trị của R.

3. Ý nghĩa của công thức Kelly

Giá trị của Kelly% sẽ cho người chơi biết họ nên sử dụng bao nhiêu phần trăm vốn cho một lệnh giao dịch. Nếu phân bổ vốn nhỏ hơn Kelly% thì người chơi không thể tối đa hóa lợi nhuận, ngược lại, nếu phân bổ nhiều hơn Kelly% thì không thể giảm thiểu rủi ro và lợi nhuận cũng bị giảm.

Giả sử công thức Kelly cho kết quả 5%, có nghĩa là nhà đầu tư chỉ nên sử dụng 5% vốn cho một đơn hàng. Nếu nhà đầu tư giao dịch nhiều cặp tiền khác nhau, mỗi cặp chỉ nên giao dịch 5% vốn trên một lệnh.

4. Cách sử dụng công thức Kelly

Vậy nhà đầu tư sẽ làm cách nào để có thể áp dụng tốt công thức Kelly? Áp dụng theo nguyên tắc hay điều chỉnh lại sao cho phù hợp với từng thị trường và chỉ sử dụng kết quả của công thức này như một giá trị tham chiếu?

Có một sự thật là nhà đầu tư sẽ không thể xác định được chính xác xác suất thắng lợi thực sự của mình cũng như dự đoán chính xác tỷ lệ lợi nhuận hay thua lỗ bởi:

- Thứ nhất, xác suất thắng sẽ không giống nhau tại nhiều thời điểm, tỷ lệ lãi lỗ trong điều kiện thị trường bình thường sẽ khác so với khi thị trường biến động mạnh hoặc ít biến động.

- Thứ hai, cả xác suất thắng và tỷ lệ lãi / lỗ đều là giá trị trung bình, giá trị ước tính nên tất nhiên sẽ không thể phản ánh chính xác giá trị thực và sẽ thay đổi dần theo thời gian.

- Thứ ba, từ công thức dành riêng cho cá độ, cờ bạc, chuyển sang thị trường tài chính chắc chắn sẽ tồn tại những sai sót nhất định.

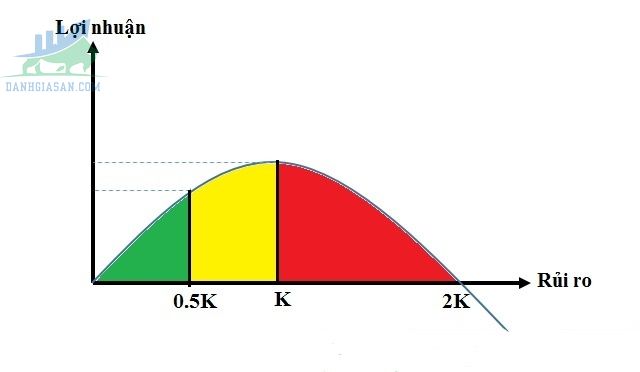

Cũng chính vì vậy, nhiều nhà đầu tư thường sử dụng công thức Kelly như một giá trị tham chiếu, họ sẽ biến đổi giá trị này để phù hợp hơn với điều kiện của bản thân và thị trường. Nếu người chơi có thể tính toán cho mình một tỷ lệ Kelly điều này sẽ giúp trader dễ dàng xây dựng được một đồ thị biểu diễn mối quan hệ giữa lợi nhuận và rủi ro trong thời gian dài hạn.

Sử dụng đúng tỷ lệ Kelly thường trader sẽ đạt được lợi nhuận tối đa trong dài hạn. Nhưng nếu tỷ lệ của công thức Kelly quá lớn thì mặc dù lợi nhuận vẫn được tối ưu nhưng rủi ro sẽ là quá cao. Một tỷ lệ Kelly tiêu chuẩn rơi vào khoảng là 0.25 (25%), tỷ lệ này đối với một người chơi trung bình có xác suất win 50%, tỷ lệ lời/lỗ là 2:1 (lợi nhuận thu được ít nhất phải gấp đôi mức rủi ro gánh chịu). Nếu tỷ lệ Kelly lớn hơn 0.25 thì cũng chỉ nên sử dụng 0.25 để hạn chế rủi ro.

- Vùng 0 – 0.5K: được coi là vùng an toàn. An toàn không có nghĩa là không có rủi ro nhưng rủi ro sẽ thấp và tỷ lệ sinh lời vẫn có thể đạt được như mong muốn. 0,5K là một tỷ lệ tuyệt vời trong khu vực thoải mái này.

- Vùng từ 0.5K – K: được coi là vùng mạo hiểm. Nếu trader sử dụng tỷ lệ Kelly trong lĩnh vực này thì lợi nhuận của bạn sẽ là tối ưu nhất, đặc biệt với tỷ lệ K đúng mà lợi nhuận không cao hơn bao nhiêu thì rủi ro nhân đôi so với 0.5K.

- Vùng> K: Lợi nhuận tối ưu trong dài hạn giảm, rủi ro tăng lên nên vùng này được coi là vùng có rủi ro cao nhất.

Tỷ lệ Kelly tiêu chuẩn là 0.25, tuy nhiên tùy vào chiến lược mỗi nhà đầu tư và tùy vào từng điều kiện thị trường mà mỗi trader sẽ có một tỷ lệ Kelly nhất định. Có người thấp hơn 0.25 nhưng cũng có người cao hơn 0.25. Nếu cao hơn thì tốt nhất chỉ nên giới hạn ở 0.25.

5. Tính hiệu quả của công thức Kelly

Về mặt quản lý vốn, công thức Kelly là một công cụ kỹ thuật rất tốt, giúp nhà đầu tư xác định số vốn mình nên sử dụng cho mỗi giao dịch, mỗi cặp tiền tệ,… hỗ trợ tốt cho việc sở hữu nhiều danh mục đầu tư có thể đa dạng hóa các danh mục đầu tư đó một cách hiệu quả nhất.

Tuy nhiên, công thức Kelly chỉ có thể giúp những nhà đầu tư trong vấn đề quản lý tiền bạc, hoàn toàn không thể đưa cho trader một chiến lược giao dịch cụ thể, từ việc xác định tài sản để đầu tư, tham gia với các vị thế Long hay Short, đến phân tích biến động giá trong thị trường …. tất cả sẽ liên quan đến một danh mục khác, đó là kiến thức, kinh nghiệm cũng như kỹ năng đầu tư.

Phần kết

Công thức Kelly không phải là công cụ duy nhất giúp người chơi quản lý vốn đầu tư, nhưng đây là công cụ hữu ích và dễ sử dụng nhất cho những ai chưa hiểu về vấn đề này. Với tính hiệu quả và tính linh hoạt, công thức kelly trở thành một trong những kỹ thuật quản lý vốn tốt nhất hiện nay. Một chiến lược quản trị vốn hiệu quả tuy không chắc mang về lợi nhuận cao, nhưng nó sẽ hạn chế rủi ro và tối ưu hóa lợi nhuận cho trader.