Chỉ báo RSI nằm trong chuỗi các chỉ báo dao động, nhà giao dịch Forex chắc hẳn cũng đã từng nghe về loại chỉ báo này. Cấu tạo của chỉ báo RSI rất đơn giản, đây chỉ là một dải băng có thể uốn lượn lên xuống hoặc đi ngang phụ thuộc vào giá cả của thị trường. Tuy trực quan đơn giản nhưng nó lại mang đến hiệu quả cao trong quá trình giao dịch của nhà đầu tư. Vậy chỉ báo RSI hoạt động như thế nào? Cách sử dụng ra sao và nó giúp ích gì cho quá trình giao dịch của trader, cùng đánh giá sàn tìm hiểu chi tiết ở bài viết sau.

1. Chỉ báo RSI là gì?

Chỉ số sức mạnh tương đối (RSI được viết tắt bởi Relative Strength Index) đây là 1 chỉ báo động lượng được sử dụng trong quá trình phân tích kỹ thuật. RSI dùng đo lường mức độ thay đổi giá gần đây, để đánh giá các điều kiện mua quá mức hoặc bán quá mức trong giá cổ phiếu, ngoại hối hay các tài sản khác. Chỉ báo RSI hiển thị dưới dạng một bộ dao động (một đồ thị được di chuyển giữa hai điểm cực trị) có giá trị từ 0 đến 100.

RSI được sáng tạo và phát triển bởi J. Welles Wilder Jr. và nó được giới thiệu trong cuốn sách “Các khái niệm mới trong Hệ thống Thương mại Kỹ thuật.” (New Concepts in Technical Trading Systems), xuất bản năm 1978 của ông.

2. Chỉ báo RSI cung cấp các tín hiệu gì cho nhà đầu tư?

RSI gồm 2 phần chính: một dài băng dịch chuyển uốn lượn dựa trên công thức tính về độ biến động của giá và 2 đường biên được tùy chỉnh mặc định tại 30 và 70. Đây là chỉ báo động lượng nên RSI cũng sẽ chủ yếu cung cấp các thông tin liên quan tới mức giá quá mua và quá bán.

Thông tin liên quan đến quá mua và quá bán sẽ nằm ở chính 2 đường biên, tín hiệu quá mua và quá bán đối với chỉ báo RSI sẽ được kích hoạt nếu giá vượt quá đường biên 30 và 70. Nhà đầu tư có thể thiết lập đường biên tại 20 và 80 để thể hiện quá mua và quá bán, thay vì 30 và 70. Nhà đầu tư dựa vào các vùng quá mua và quá bán này để thực hiện các lệnh giao dịch.

Bên cạnh đó, có một kỹ thuật khác của chỉ báo RSI là Failure Swing, khi các Failure Swing xuất hiện trên vùng biên 70 còn được gọi là Top Swing Failure hoặc dưới vùng biên 30 hay Bottom Swing Failure, đây sẽ là tín hiệu đảo chiều để trader có thể vào lệnh.

Ngoài kỹ thuật Failure Swing, chỉ báo RSI còn cung cấp 1 số thông tin sau :

- Trong xu hướng tăng chỉ báo RSI có xu hướng duy trì trong phạm vi 40-90 với vùng 40-50 đóng vai trò là đường hỗ trợ.

- Trong xu hướng giảm RSI có xu hướng nằm trong khoảng 10 đến 60 với vùng 50-60 đóng vai trò là ngưỡng kháng cự.

Phạm vi này sẽ khác nhau tùy thuộc vào việc cài đặt RSI và độ mạnh của xu hướng thị trường tài chính cơ sở.

3. Cách sử dụng chỉ báo RSI

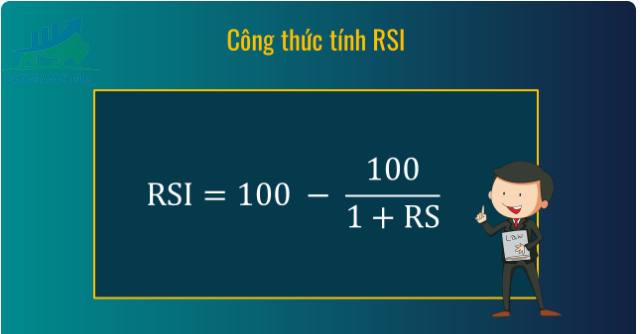

Công thức tính chỉ báo RSI

RS trong công thức trên chính là giá trị Sức mạnh tương đối, được tính như sau:

RS = Relative Strength = Average Gain / Average Loss

Thông số cài đặt mặc định của RSI là 14 kỳ.

Công thức RSI thực hiện cài đặt 14 kỳ, đây là cách bạn tính toán biến RS:

RS = (14 EMA trên 14 thanh tăng cuối cùng) / (14 EMA trên 14 thanh cuối cùng)

Sau khi tính được giá trị của RS, nhà đầu tư áp dụng vào công thức ở đầu sẽ đưa ra được kết quả giá trị chỉ báo RSI hiện tại.

Và nếu trader thay đổi tính toán với 20 kỳ, thì có công thức như sau:

RS = (20 EMA trên 20 thanh tăng cuối cùng) / (20 EMA trên 20 thanh cuối cùng).

4. Hướng dẫn giao dịch RSI hiệu quả

Bản chất RSI là cung cấp cho nhà đầu tư tín hiệu liên quan đến quá mua và quá bán. Mặc dù RSI là một công cụ mạnh mẽ, hoạt động hiệu quả trong nhiều điều kiện thị trường. Tuy nhiên chỉ báo RSI vẫn có thể gửi tín hiệu sai, đó là lý do nhà đầu tư cần kết hợp chỉ số RSI với các chỉ báo khác để xác nhận dự đoán đảo chiều, cũng như giảm thiểu tín hiệu nhiễu.

4.1. Sử dụng chỉ báo RSI như 1 tín hiệu phân kỳ hội tụ

Phân kỳ sẽ có một số dạng gồm phân kỳ thường và phân kỳ kí, phân kỳ xảy ra khi khi giá và RSI tạo ra 2 hướng trái ngược nhau.

Ví dụ nếu giá tạo ra các đỉnh mới cao nhưng chỉ báo RSI lại tạo các đỉnh thấp hơn, hoặc giá tạo ra các đáy thấp hơn nhưng chỉ báo RSI lại tạo ra đáy cao hơn. Cả 2 dạng phân kỳ thường hay phân kỳ kín vẫn là sự lệch pha giữa giá và chỉ báo RSI.

Cũng tương tự như vậy, nếu giá tạo ra các đáy mới thấp hơn, nhưng RSI lại tạo các đáy mới cao hơn sẽ xuất hiện hội tụ.

Đây là lúc mà 1 trong 2 phe không còn hứng thú đẩy giá tới mức “cùng cực”, giá có thể rơi vào trạng thái bão hòa. Nhà đầu tư không nên tham gia thị trường vào lúc này. Trường hợp nếu chỉ sử dụng phân kỳ và hội tụ, để chỉ báo RSI đạt hiệu quả cao hơn, RSI sẽ phải thêm các điều kiện sau trong 2 trường hợp sau:

- Nếu RSI rơi vào trạng thái quá bán:

- RSI rơi vào trạng thái quá bán (dưới 30).

- RSI sau đó vượt lên, lao lên phía trên biên 30.

- RSI hình thành một đợt giảm giá khác mà không quay trở lại vùng quá bán.

- RSI sau đó phá vỡ đỉnh cao nhât gần nó, và lao lên.

- Nếu RSI rơi vào trạng thái quá mua:

- RSI rơi vào vùng quá mua.

- RSI lao xuống và nằm dưới vùng biên 70.

- RSI lại lao lên tạo thành một mức cao khác nhưng không vượt quá được vùng quá mua

- RSI sau đó phá vỡ đáy thấp nhất gần nó và lao xuống.

Việc kết hợp nhiều yếu tố khác giúp cho xác suất thành công và phòng ngừa rủi ro của nhà đầu tư đạt được hiệu quả tốt.

4.2. Chỉ báo RSI kết hợp với các mô hình nến đảo chiều

Mô hình nến đảo chiều về bản chất thì chúng thực sự rất hiệu quả và mạnh mẽ, nhà đầu tư nên khi kết hợp cùng các chỉ báo dao động khác như RSI, Stoch hay MACD đều sẽ mang lại hiệu quả cao.

4.3.Kết hợp chỉ báo RSI với đường MACD

Đường MACD cũng là chỉ báo thuộc nhóm dao động, nhưng cách thức sử dụng sẽ khác với RSI.

Trong khi MACD chỉ ra mối quan hệ giữa hai đường trung bình động của giá 1 sản phẩm nào đó được tạo ra từ đường EMA 26 kỳ kết hợp với đường EMA 12 kỳ, cùng 1 đường EMA 9 kỳ thường được gọi là đường tín hiệu, dùng để giao dịch các tín hiệu mua và bán.

Còn chỉ báo RSI sẽ được tính toán dựa trên lỗ lãi trung bình trong 1 khoảng thời gian nhất định (mặc định là 14 kỳ) với 1 biên dao động từ 0 đến 100.

Nếu đường MACD dùng để đo lường giá dựa trên mối quan hệ của 2 đường trung bình động EMA thì chỉ báo RSI dùng đo lường sự thay đổi giá dựa trên các mức cao thấp gần nhất.

Tuy cùng báo hiệu sự thay đổi xu hướng sắp tới bằng cách cho thấy sự phân kỳ so với giá nhưng có nhiều trường hợp đường MACD và RSI không di chuyển cùng 1 hướng, tức là RSI có thể báo giá đã phân kỳ nhưng MACD thì lại không đưa ra tín hiệu gì.

Như hình trên, cả RSI và MACD cùng đưa ra tín hiệu thì EURUSD sau khi đã tạo 1 đỉnh cao hơn, nhưng bên mua không đủ sức đẩy giá lên cao hơn nữa, đã có dấu hiệu hạ nhiệt mạnh mẽ.

4.4. Sử dụng chỉ báo RSI như một đường trendline, hỗ trợ và kháng cự

Về mặt bản chất, chỉ báo RSI chỉ là 1 dải băng được biến động theo giá, cho nên nó cũng sẽ tạo ra được các đỉnh và đáy khác nhau. Từ việc có thể tạo ra đỉnh và đáy nhà đầu tư có thể tận dụng chính RSI để vẽ xu hướng.

Ngoài ra, RSI có thể xác định các chuyển động giá đặc biệt ở những thời điểm xu hướng rõ ràng thì RSI rất dễ phân cực, tức chạy lên biên trên (quá mua) hoặc biên dưới (quá bán).

Chỉ báo RSI có thể là một công cụ hữu ích khi định lượng sức mạnh giá bởi vì đó là những gì RSI làm: nó phân tích động lượng và sức mạnh giá.

4.5. Sử dụng chỉ báo RSI Failure Swings

Failure Swings chính là 1 trong những phát hiện có giá trị cao của Wilder khi phát triển ra đường RSI. Về cơ bản Failure Swing là để nói về các vùng quá mua và quá bán, tuy nhiên khi ứng dụng với RSI thì sẽ có 1 chút khác biệt.

Một Failure Swing Top được thiết lập khi giá tạo ra các đỉnh cao hơn nhưng RSI lại không thể tạo được đỉnh cao hơn và giảm xuống dưới mức điểm cực đại của giá nằm ở đáy gần nhất được gọi là Fail Point. Sau đó, nó sẽ tiến dần lên nhưng lại không thể vượt được điểm giá cực đại phía trước hay swing high, rồi tiếp tục rơi xuống nằm dưới Fail Point, đây được gọi là Failure Swing Point. Tại đây, nhà đầu tư có thể để kích hoạt tín hiệu bán, hay Phân kỳ xuất hiện.

Tương tự, 1 Failure Swing Bottom khi giá tạo ra 1 đáy thấp hơn RSI lại không thể tạo ra được đáy thấp hơn và sẽ tiến lên tới gần vùng điểm giá cực đại (swing high). Sau đó giá lao xuống, nhưng không được vượt quá ra vùng quá bán 30, và tiếp tục đi lên khi nào vượt qua Fail Point. Đây chính là thời điểm vào lệnh mua hay còn được gọi là Failure Swing Point

Phần Kết

Trong bài viết trên, bạn đọc có thể hiểu được ý nghĩa , bản chất của chỉ báo RSI cũng như các phương pháp sử dụng chỉ báo này một cách hiệu quả. Cũng như hầu hết các loại chỉ báo khác, RSI không đưa ra tín hiệu quá mua, quá bán đồng nghĩa giá sẽ đảo chiều.

Nhà đầu tư nên kết hợp ít nhất 2 loại chỉ báo Forex đồng thuận hoặc có thể kết hợp chỉ báo RSI với một công cụ phân tích kỹ thuật khác để tránh đưa ra các thông tin, tín hiệu sai lệch ảnh hưởng đến kết quả đầu tư.